مصر تدرس طرح سندات بالعملات الخليجية وإصدار صكوك سيادية جديدة

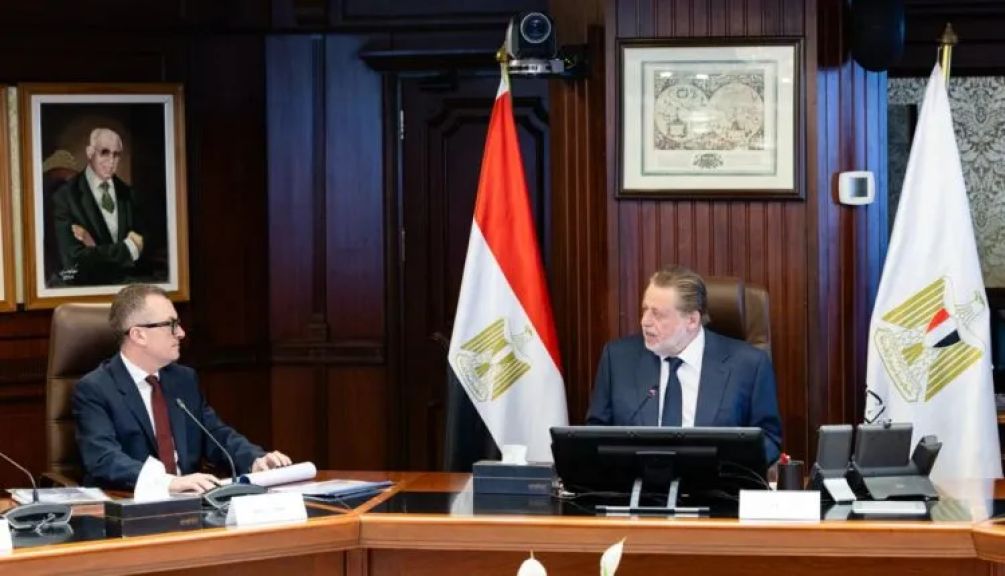

قال الدكتور محمد معيط وزير المالية، إن الحكومة المصرية ناقشت مع مسؤولين بدول الخليج، مدى إمكانية طرح سندات مقومة بالعملات الخليجية، على غرار السندات التي طرحتها مصر في السوقين الصيني والياباني"الباندا والساموراي".

وأوضح معيط، خلال مؤتمر اقتصادي في العاصمة المصرية القاهرة، اليوم الأربعاء، أن طرح سندات في الأسواق الخليجية ليس بالأمر السهل ويتطلب جهداً كبيرا وترتيبات مع مستشارين محليين ودوليين ولجنة الأسواق المالية في دول الخليج، وفقاً لما ذكرته "العربية.نت".

أضاف: "لدينا هدف لتنويع إصدار السندات في الأسواق الآسيوية.. بدأنا بالصين واليابان وسنستكشف السوق الهندية قريباً".

وتابع: "تحدثت مع السفير الهندي لإصدار سندات في الأسواق المالية الهندية بعملة الروبية"، حيث تدرس مصر إصدار سندات بالروبية الهندية العام المقبل، بقيمة قد تصل إلى 500 مليون دولار وفقًا لتصريحات سابقة لوزير المالية.

وتابع الوزير: "نسعى لتنويع مصادر الدين والاعتماد على أسواق متعددة وعملات متعددة ومستثمرين جدد وأدوات جديدة".

وأشار الوزير، إلى أن إصدارات السندات فى الأسواق الدولية يساعد على إطالة متوسط عمر محفظة الدين العام، وخفض تكلفة الدين الخارجي، وتنويع مصادر وأدوات التمويل والعملات وأسواق الإصدارات وتوسيع قاعدة وشرائح المستثمرين الدوليين رغم قسوة التحديات الاقتصادية العالمية، التي ألقت بظلالها على الأسواق المالية الدولية في انعكاس طبيعي للموجة التضخمية الحادة الناتجة عن التوترات الجيوسياسية.

ونفذت مصر في نوفمبر الماضي، الإصدار الدولي الثاني من سندات الساموراي اليابانية بقيمة 75 مليار ين ياباني "500 مليون دولار"، لأجل 5 سنوات، كما نجحت خلال أكتوبر الماضي، في إصدار سندات "باندا" مقومة باليوان الصيني بنحو 3.5 مليار يوان صيني "500 مليون دولار".

طرح إصدار جديد من الصكوك السيادية قبل نهاية العام المالي الحالي

وقال وزير المالية في تصريحات لـ"العربية Business" على هامش المؤتمر، إن مصر تدرس طرح إصدار جديد من الصكوك السيادية قبل نهاية العام المالي الحالي.

ولم يفصح معيط، عن القيمة المستهدفة للطرح المرتقب، وقال"نتشاور مع الناس ويقولون لي مدى إمكانية الأسواق والتسعير قبل اتخاذ القرار".

وأصدرت مصر أول صكوك إسلامية سيادية في تاريخها خلال فبراير الماضي بقيمة 1.5 مليار دولار، وبلغت قيمة الاكتتاب في الطرح نحو 6.1 مليار دولار، بمعدل تغطية أكثر من أربع مرات، بحسب تصريحات سابقة لوزير المالية.